汇通财经APP讯——上周五(9月20日)日本央行货币政策决定之前,美元/日元走弱,并在9月16日触及我们之前报告中强调的第一个中期支撑位140.25。

强硬的日本央行货币政策声明因植田和男的谨慎言论而有所缓和

强硬的日本央行货币政策声明因植田和男的谨慎言论而有所缓和日本央行按照预期将隔夜政策利率维持在0.25%不变,其货币政策声明中也充斥着不温不火的鹰派论调。声明表示,通胀预期已适度上升,消费正在适度增长,日本的经济增长可能实现高于潜在水平的增长。

这些迹象表明,日本央行可能会在10月或12月再次加息25个基点,从而恢复其正常化政策。

然而,在新闻发布会上,日本央行行长植田和男给出了一个截然不同的指导意见,他出人意料地听起来不那么鹰派,他表示,近期日元疲软带来的通胀上行风险已经缓解,由于美国经济增长状况缺乏明确性,日本央行不具备立即加息的条件。

植田和男的谨慎言论降低了日本央行在2024年再次加息的可能性,短期利率掉期市场的定价显示,在12月的货币政策会议上,加息25个基点的可能性只有30%。

美元/日元从上周五(9月20日亚洲市场盘中低点141.74)反弹了1.95%,在同一天的美国市场盘中触及高点144.50。

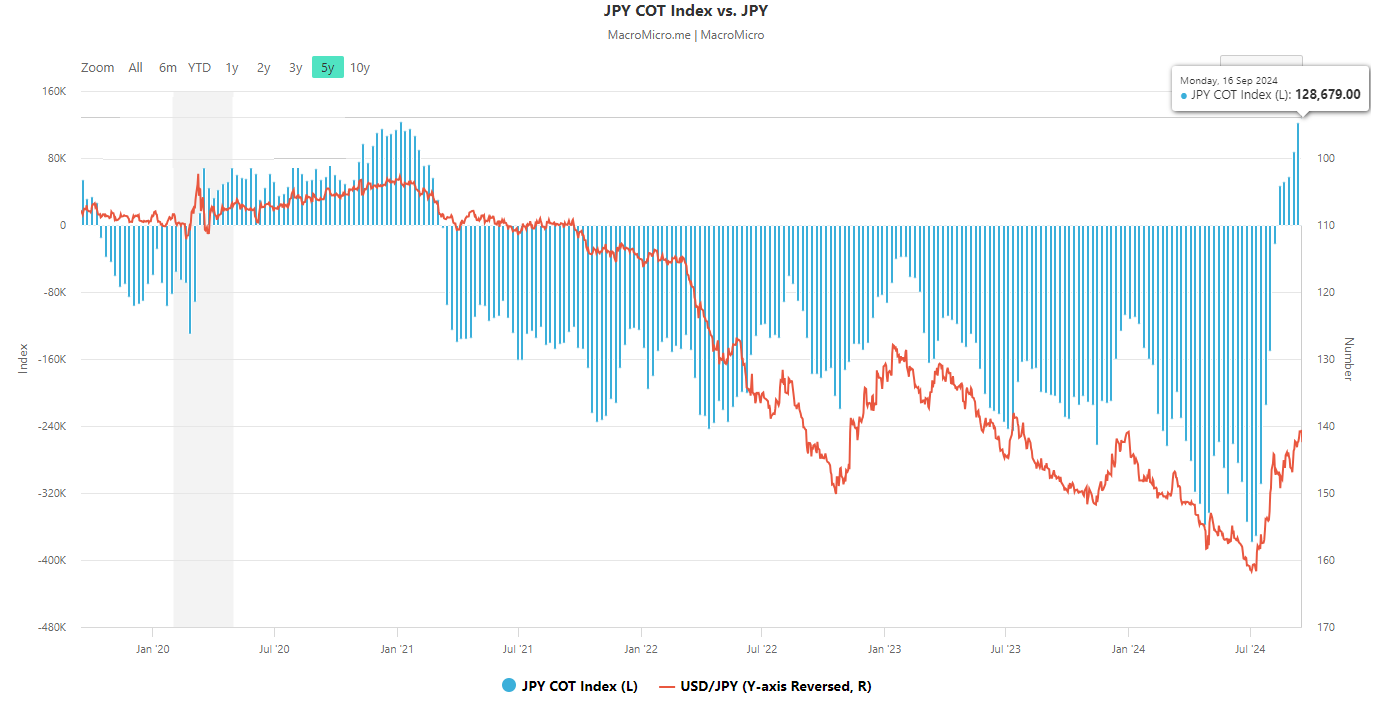

日元期货净看涨仓位过度

(截至2024年9月16日,交易员和大型投机者对日元期货的净仓位承诺)

根据截至2024年9月16日的最新数据交易员承诺数据,日元期货市场上大型投机者的净多头头寸总额(在抵消大型商业对冲者的总头寸后)已上升至+128,679份合约(净多头),在过去六周内显着增长了176%,达到了近三年来净空头头寸的五年来最高水平(见上图)。

鉴于大量投机性持仓流(主要来自对冲基金)本质上是反向的,这表明如果相关数据或消息令人失望,相对较高的净头寸水平可能会在价格走势中看到相反的反应。

在美元/日元价格走势的背景下,不能排除调整(空头挤压)到如此高水平的日元看涨未平仓头寸的风险,因为大型杠杆投机者已经承诺了相对较高的净看涨未平仓头寸。

因此,美元/日元在过去11周内从7月份的高点161.95下跌了13%,现在面临着反弹的风险增加。

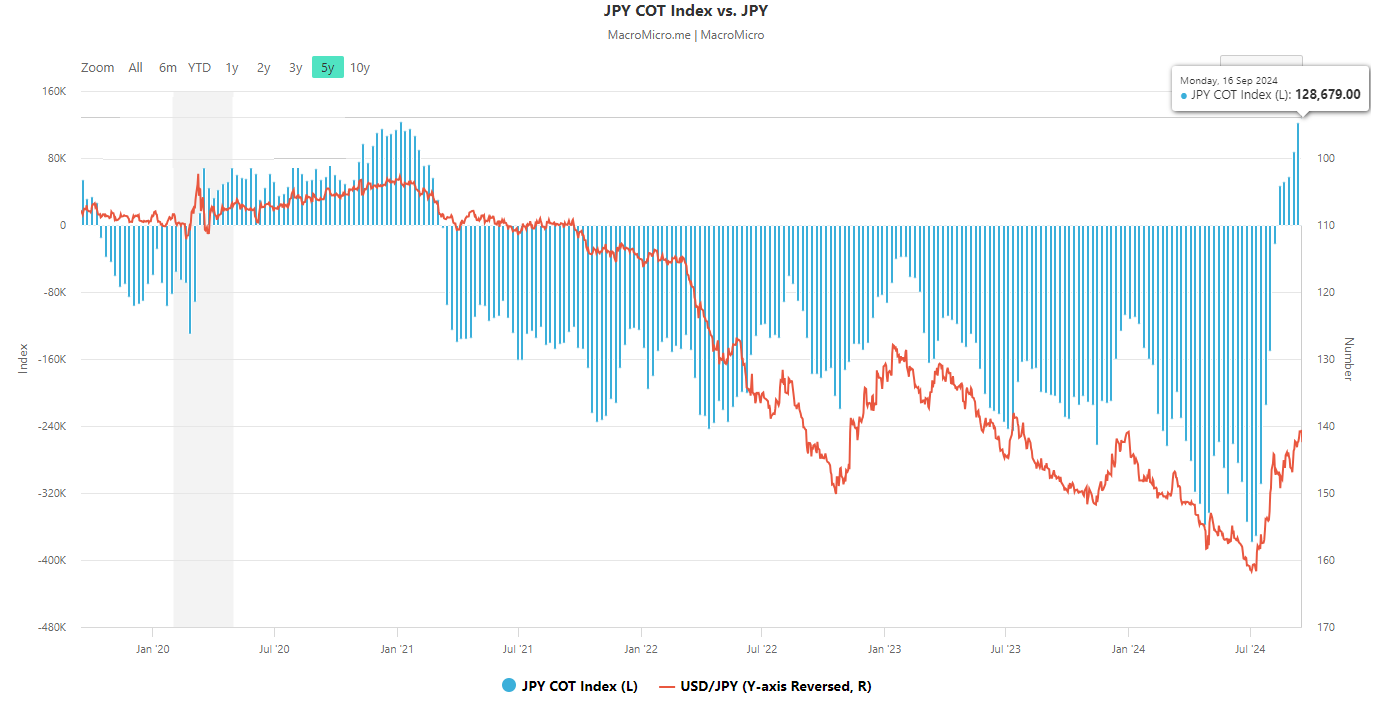

技术分析显示可能出现均值回归反弹

(美元/日元中期走势 来源:易汇通)

上周美元/日元的价格走势已经触及了2023年12月28日形成的140.25的重要关键波动低点。在上周一(9月16日)未能跌破该水平,并在上周五(9月20日)的20日移动均线143.92上方收盘。

此外,日相对强弱指数动量指标在其超卖区域出现了看涨背离状态,这表明7月11日至8月16日之前的中期下行势头已经缓解。

这些观察结果表明,在这个关口可能出现均值回归反弹,可能重新审视关键的中期阻力位146.90 - 149.30(也是向下倾斜的50日移动均线)。

另一方面,如果日收盘价跌破140.25,可能会恢复下行轨迹,暴露下一个中期支撑位133.75-137.35。

北京时间20:45,美元/日元报143.729/40,跌幅0.11%。

标题:技术分析:美元/日元在下行趋势中正均值回调反弹

地址:frqr.cn/article/10490.html

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02