北京时间周五(9月23日)亚市早盘,

美元指数微涨,目前交投于111.32附近。美联储发布的最新预测显示,明年利率将达到4.6%的峰值,在2024年之前不会降息。美联储周四一如预期将政策利率目标区间再提高75个基点,至3%-3.25%。

据CME“美联储观察”:

美联储11月加息50个基点至3.50%-3.75%区间的概率为30.3%,加息75个基点的概率为69.7%,加息100个基点的概率为0%;到12月累计加息100个基点的概率为30.2%,累计加息125个基点的概率为69.6%,累计加息150个基点的概率为0.2%

在俄罗斯总统普京周三下令征召预备役到乌克兰作战后,

美元已经受到避险资产需求的支撑。周四

美元指数微跌,报111.28。

日本当局自1998年以来首次以买进日元干预汇市后,日元周四全面劲升,尽管分析师表示,日本可能难以保持日元的强势。周四

美元兑日元收跌1.14%,报142.39。日本当局采取干预行动后,

美元兑日元一度触及140.31的低点,此前曾达到145.9的24年新高。

美元兑日元日内高点和低点之间的价差为2016年6月以来最大。

在日本进场干预后,北美交易员谨慎推高

美元兑日元,但就目前而言,很少有人挑战日本的行动。

渣打银行驻纽约的全球G10外汇研究和北美宏观策略主管Steven Englander说:“市场很紧张。有一种风险是,为了让干预成功发挥作用,日本成为市场上的一个永久性存在。并不是说日本必须每天都入市干预,但市场必须忌惮干预。”

日本财务省财务官神田真人周四表示,在汇市采取了果断行动卖出美元以买进日元,以阻止日元近期的大幅下跌。

就在日本央行决定维持低利率以支持经济复苏的几个小时后,日本证实进行了干预行动。日本央行行长黑田东彦告诉记者,央行可能会在几年内不加息或改变其鸽派政策指引。

相比之下,世界其他国家的央行,特别是美联储,都在激进加息,这种政策上的背道而驰对日元构成了压力。然而,分析人士表示,日本不可能持续支撑日元。富国证券(Wells Fargo Securities)的国际经济学家和外汇策略师Brendan McKenna说:“在未来三到六个月,甚至可能更久,只要这些背道而驰的货币政策路径不改变,而且这些分歧持续存在,你将继续看到日元走软。”

即使在周四的走势后,

美元兑日元今年迄今仍上涨了23.6%。

9月22日,英国央行宣布加息50个基点后,英镑在伦敦交易时段小涨,但稍后削减涨幅。此次加息幅度符合预期,但市场之前消化了更大幅加息75个基点的些许可能性。

周四

英镑兑美元收跌0.09%,报1.1255,离亚洲交易时段创下的37年新低1.1213不远。

英国央行前货币政策委员会成员布兰奇弗劳尔(David Blanchflower)认为,新上任的英国首相特拉斯的经济政策非常混乱,这些政策是“灾难性”的。布兰奇弗劳尔警告称,

他对英国经济的担忧程度又提高了,并建议投资者“做空英镑”。

欧元兑美元周四一度跌至多年低点0.9812,这是2002年10月以来的最低水平,随后汇价有所反弹,最后收跌0.01%,报0.9837。欧元区经济阴云仍令欧元承压。

周四公布的数据显示,受能源危机的影响,欧元区9月消费者信心指数初值降至-28.8,创下历史新低,不及预期的-25.5,8月前值为-25.欧元区最新的消费者信心远低于其长期平均水平-11,也低于2020年春季新冠疫情爆发初期的低点。

经济学家们表示,随着俄罗斯限制天然气供应和价格飙升,欧元区19国在未来几个月内经济陷入衰退几乎是不可避免的。德国央行近日警告称,天然气风暴下,德国经济衰退的迹象正在成倍增加。德国央行预计,德国经济本季度或停止增长,今年第四季度和明年第一季度可能出现萎缩,未来几个月通胀可能达到两位数。8月份,德国的通胀率为接近8%。

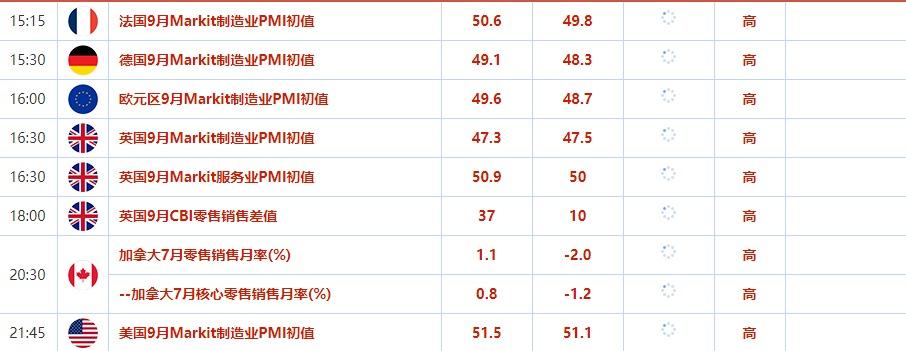

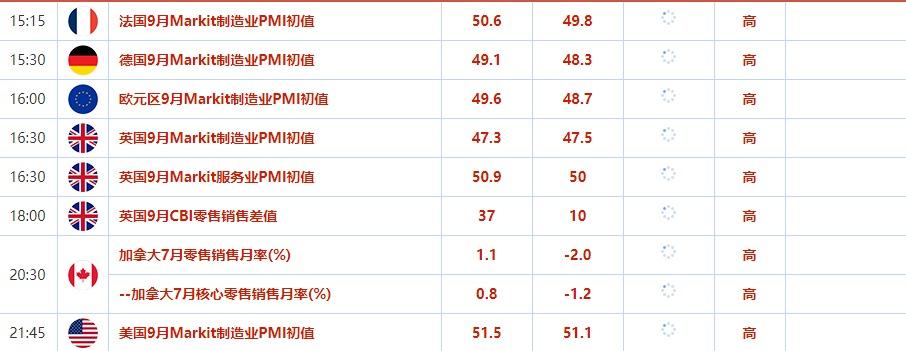

周五重点数据和大事前瞻

周五需要关注的大事件:欧洲央行副行长金多斯发表讲话,美联储副主席布雷纳德发表讲话。

周五需要关注的大事件:欧洲央行副行长金多斯发表讲话,美联储副主席布雷纳德发表讲话。机构观点汇总

1.丹斯克银行:如果日本央行不调整其货币政策,或将很难阻止日元再次走弱①丹斯克银行分析师指出,日本拥有全球第二大外汇储备,因此拥有继续捍卫日元的弹药。然而事实上该行奉行向市场投放更多日元的货币政策。日本央行在追求通胀目标的同时支撑日元几乎是一个不可持续的局面;

②干预的决定增加了日本央行最终屈服于收益率走高的全球压力并放弃YCC,或允许收益率曲线变得更陡峭;

③推动日元走强的不仅仅是市场所反映的这种更高的可能性。如果日本央行不调整其货币政策,或将很难阻止日元再次走弱,然后可能很快就会再次陷入日元创纪录疲弱的局面美元日元142.340.01%

2.荷兰合作银行:干预不太可能提振日元,预计美日3个月目标位在147 ①荷兰合作银行表示,9月22日上午早些时候,日本央行重申了其对超宽松货币政策设定的承诺。而在此前,美联储刚刚重申了其非常强硬的政策前景。因此,日本财务省不太可能期望干预会让

美元兑日元走低;

②相反,9月22日日本方面行动可能是为了减缓

美元兑日元的上涨速度。因此荷兰合作银行仍看好美日涨势,维持3个月目标位在147.00美元日元142.370.04%

3.法兴银行:镑美下行趋势将持续①法兴银行表示,镑美可能加速跌向1.10,

英镑兑美元目前处于1985年以来的最低水平,盘中反弹的涨幅有所回吐。镑美最近跌破了2020年的低点,表明下行趋势持续;

②预计该货币对将跌向下一个潜在支撑位,即1.1210-1.1160并加速跌至1.1000,这是连接2016年和2020年低点的下行趋势线。若反弹,预计1.1410将是短期的阻力位

4.NBC金融市场公司:日本干预汇市后,日元料仍将走弱 NBC Financial Markets Asia驻香港董事David Lu表示,日本干预汇市的效果不太可能持续,此举只是暂时争取一些时间,由于日本与美国的利率差距继续扩大,预计今年日元兑美元汇率将继续下跌至147

5.财经网站Forexlive评日本干预汇市操作:短期内美日或已见顶,但不排除再升至145的可能性 ①由于日本当局自1998年6月以来首次出手买入日元兑美元,日元兑美元大幅走高。这对市场而言是历史性举动,也是日本当局决心稳定汇率的巨大信号,这一举措无疑是在试图消除市场对日本当局行动意愿的任何怀疑;

②但是这一举措的有效性仍值得怀疑,因为当前局势对日本而言相当糟糕。首先,日本官员是在今年日元贬值26%之后才出手干预的,此时日本央行与美联储在货币政策方面仍存在分歧,这一事实本身使得日元在利差不断扩大的情况下,作为避险货币的吸引力低于美元;

③除非日本发出信号,表明他们准备结束与美联储的政策分歧,但日本央行刚刚的表态已证明目前不可能,所以日本在干预汇市方面还有一场硬仗。至少在短期内

美元兑日元可能已经见顶,但不排除再次升至145.00的可能性,除非基本面发生了重大变化。

标题:外汇交易提醒:日本当局出手干预汇市,英镑需警惕英首相政策混乱打压

地址:frqr.cn/article/105.html

![]() 2022-09-27 08:35:41

2022-09-27 08:35:41

![]() 2022-09-27 08:35:41

2022-09-27 08:35:41