汇通财经APP讯——各国央行在第一季度发表了他们的利率观点,其中两个意外都来自过去采用负利率的央行。日本央行决定退出负利率,而瑞士央行(SNB)出人意料地的决定降息——这是主要央行中第一个这样做的。

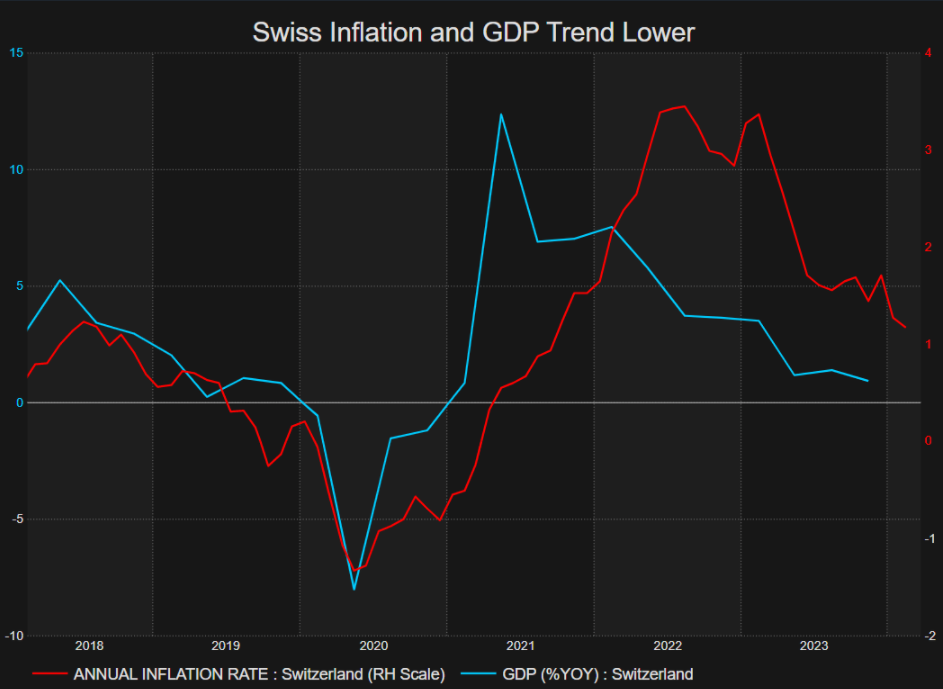

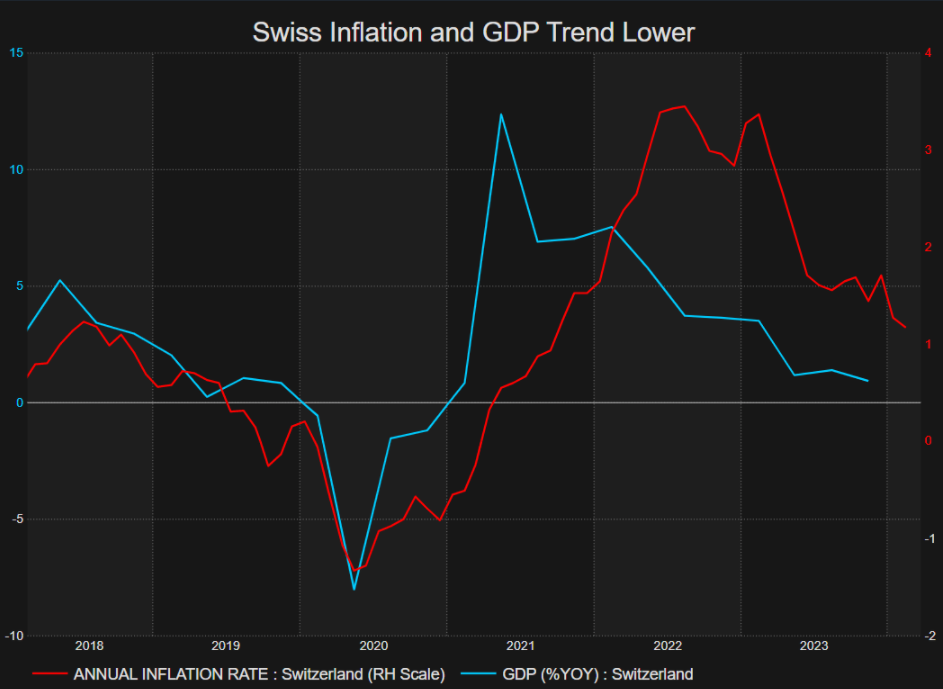

瑞士较低的通胀预估和疲弱的经济增长,为瑞士央行在9月央行主席托马斯·乔丹(ThomasJordan)卸任前进一步放松货币政策奠定了基础。相比之下,美联储需要更多的信心。最近比预期更热的通货膨胀在朝着2%的目标前进,同时经济增长和劳动力市场保持弹性,这将支撑美元。

基本面对比为第二季度美元/瑞郎提供了机会既然瑞士央行已经扣动扳机降息,其他央行也可以考虑这么做。然而,作为第一个行动者,由于利率差的恶化,瑞郎作为先行者,将自己置于货币贬值的境地。对于仍然经历顽固通胀的其他国家来说,这将是一个令人担忧的问题,但考虑到瑞郎不受欢迎的升值和瑞士令人印象深刻的低CPI(2月份为1.2%)——降息的决定实际上是合理的。

(瑞士GDP和通胀趋势走低)

坚挺的瑞郎使瑞士的出口相对于那些汇率较弱的国家的竞争力下降。此外,由于通胀如此之低,瑞士能够吸收任何由于利率削减而可能产生的输入性通胀——但鉴于目前只是单纯的25个基点的削减,这不太可能有重大影响。

央行政策可能在第二季度延续美元/瑞郎的看涨走势市场预期瑞士央行很有可能(78%)在6月份再次降息25个基点,如果第二次降息的可能性增加,可能是由于通胀走软或GDP走弱,瑞郎可能会进一步贬值,因为市场会对这样的结果进行定价。

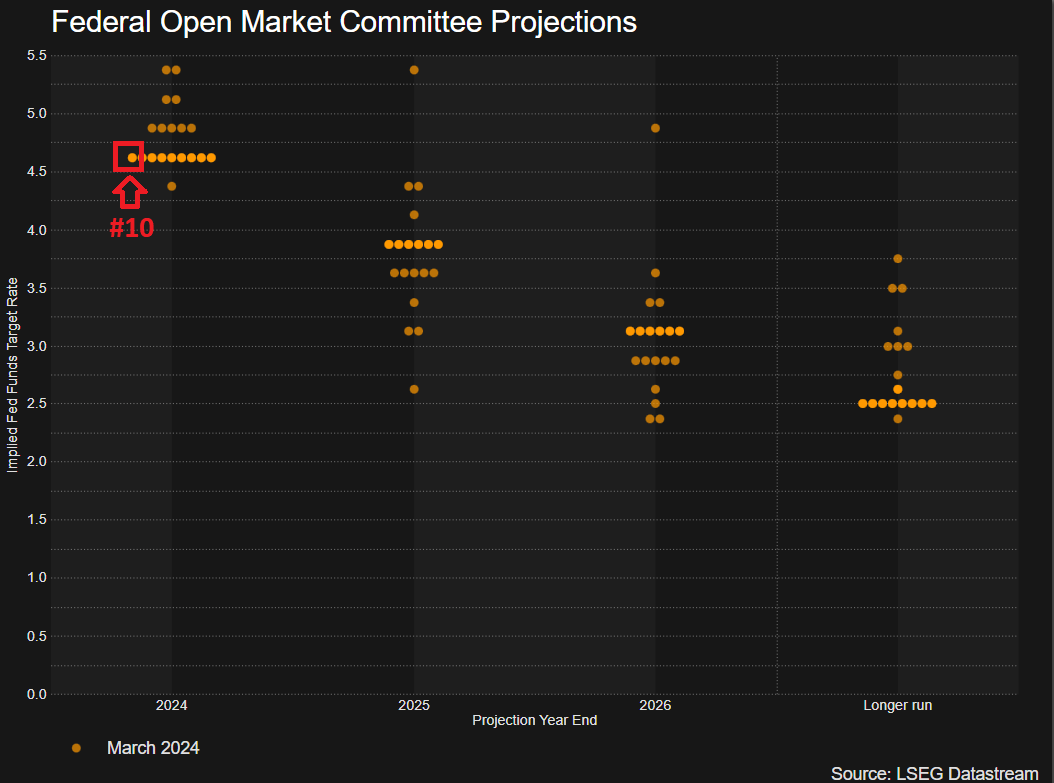

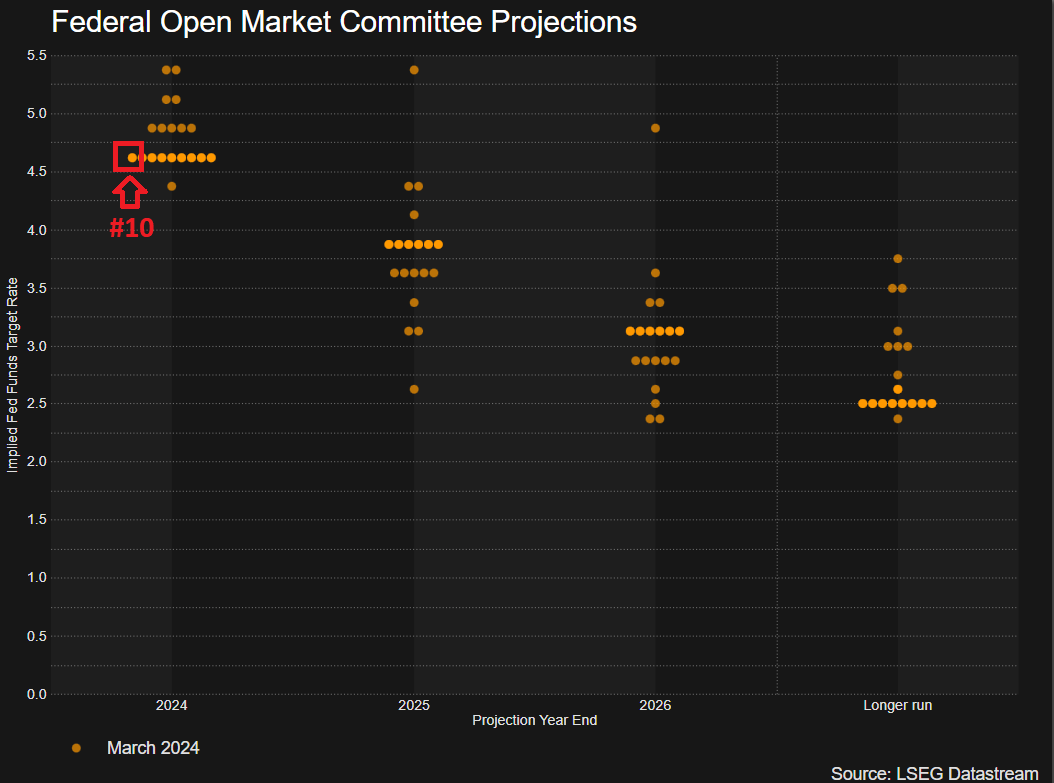

(2024年3月美联储点阵图)

此外,美联储刚刚维持了他们对2024年将有三次利率削减的预期。美联储的点阵图考虑了19个估计值的中值,这意味着第10个点代表了中位数。下图显示,如果在4.75%和5%之间再加一个点,结果将确认今年美联储取消降息的可能性——这可能会导致会议结束后美元上涨。这一差强人意的结果表明,鉴于美国经济数据强劲,美联储成员对放松金融环境仍持保留态度。如果强劲的数据持续下去,市场可能会在第二季度继续支撑美元。

交易:美元/瑞郎多头进场点

(美元/瑞郎周线图来源:易汇通)

美元/瑞郎在2023年的大部分时间里以一种相当波动的方式走低,但在新年之交,情况发生了逆转。在瑞士央行意外降息的背景下,该货币对最终上破趋势线阻力位。由于美元/瑞郎第一季度末的急剧上升,有望在一个更好的水平上进入上升趋势。另一个等待更好的入场水平的是,测试2023年下跌的38.2%斐波那契回撤位后价格回落。回落至0.8829将显示对趋势线支撑位(之前的阻力位)的重新测试,此后,看涨预期可能提供更高的交易概率。

值得考虑的水平包括0.9085,这是持续看涨价格走势的绊线。此后,上行目标包括0.9245和0.9473。如果重新测试2023年末的低点,看涨行情将失效。

北京时间周一(4月1日)18:11,美元/瑞郎震荡微涨,盘中报0.9013,涨幅0.07%。

标题:2024年第二季度热门交易观点:做多美元/瑞郎

地址:frqr.cn/article/7920.html

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02