周三(9月21日)纽约时段盘中,北京时间周四凌晨2点,美联储公布最新的9月利率决议,美联储如期升息75基点,至3.00-3.25%不变,符合预期。经济预期显示未来或进一步加速升息步伐。决议声明公布后,交易员预计美联储在11月会议上再加息75个基点的可能性为89%。

从本次美联储决议声明上看,美联储措辞略偏鹰派,在决议公布后,现货金价短线加速下滑16美元,

美元指数短线拉升60点。

非美货币普跌,其中

欧元兑美元短线走低40点,

英镑兑美元短线走低50点,

美元兑日元短线走高近40点。美国2年期和10年期国债收益率倒挂幅度达50个基点。美股持续下跌,道指跌0.8%,纳指跌1%,

标普500指数跌0.86%。

图:现货金价5分钟

图:

欧元兑美元5分钟

图:

美元兑日元5分钟

图:美国原油5分钟

美联储如期升息75基点,未来或加速升息步伐

政策前景方面,美联储重申预计持续的加息是合适的。美联储预测中值显示,2022年底联邦基金利率为4.4%。美联储将贴现利率从2.5%上调至3.25%。美联储准备适当调整政策。

经济增长方面,各项指标显示支出和生产温和增长。一位美联储官员预计2023年美国GDP将萎缩。就业增长强劲,失业率保持在较低水平。

通胀方面,通货膨胀率居高不下,反映出与疫情相关的失衡、食品和能源价格上涨以及更广泛的价格压力。美联储重申委员会高度关注通胀风险。俄乌冲突对通货膨胀造成额外的上行压力,影响全球经济活动。

委员们一致同意此次利率决定。(与上次会议一致)

美联储经济预期显示

美联储FOMC 9月经济预期摘要:上调今明后三年PCE通胀及核心PCE通胀预期,下调今明后三年GDP增速预期,其中今年GDP增速预测为0.2%。上调2022年-2024年联邦基金利率预期。

美联储经济预期中的图表显示,FOMC与会者中多数认为实际GDP增长面临较高的不确定性,风险倾向下行。FOMC与会者中多数认为PCE通胀、核心PCE通胀面临较高的不确定性,风险倾向上行。FOMC与会者中多数认为失业率面临较高的不确定性,风险倾向上行。

美联储具体经济预期显示:美联储FOMC经济预期通胀方面:2022、2023、2024年底PCE通胀预期中值分别为5.4%,2.8%,2.3%(6月预期分别为5.2%,2.6%,2.2%),2025年底PCE通胀预期中值为2.0%。2022、2023、2024年底核心PCE通胀预期中值分别为4.5%,3.1%,2.3%(6月预期分别为4.3%,2.7%,2.3%),2025年底核心PCE通胀预期中值为2.1%。

美联储FOMC经济预期就业方面:2022、2023、2024年底失业率中值分别为3.8%,4.4%,4.4%。(6月预期分别为3.7%,3.9%,4.1%),2025年底失业率预期中值为4.3%。更长期失业率预期中值为4.0%。(6月预期为4.0%)

美联储FOMC经济预期GDP增长方面:2022、2023、2024年底GDP增速预期中值分别为0.2%,1.2%,1.7%。(6月预期分别为1.7%,1.7%,1.9%),2025年底GDP增速预期中值为1.8%。更长期GDP增速预期中值为1.8%。(6月预期为1.8%)

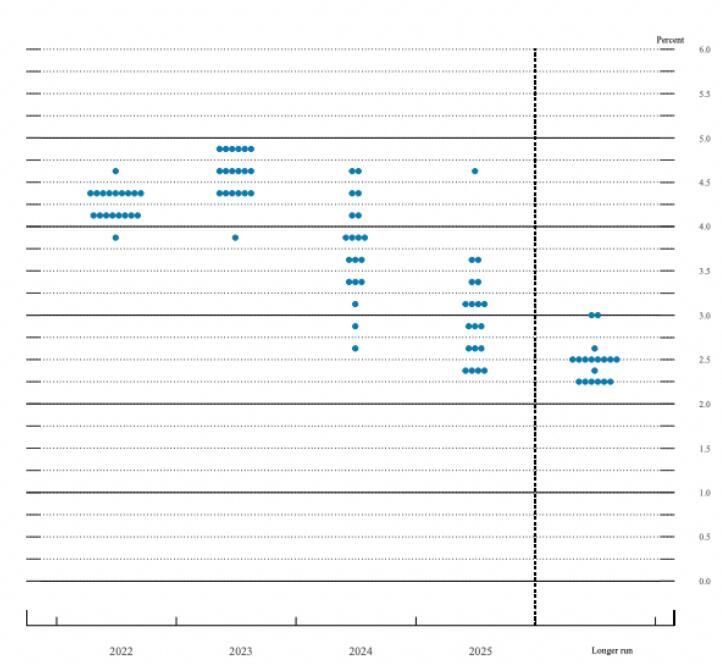

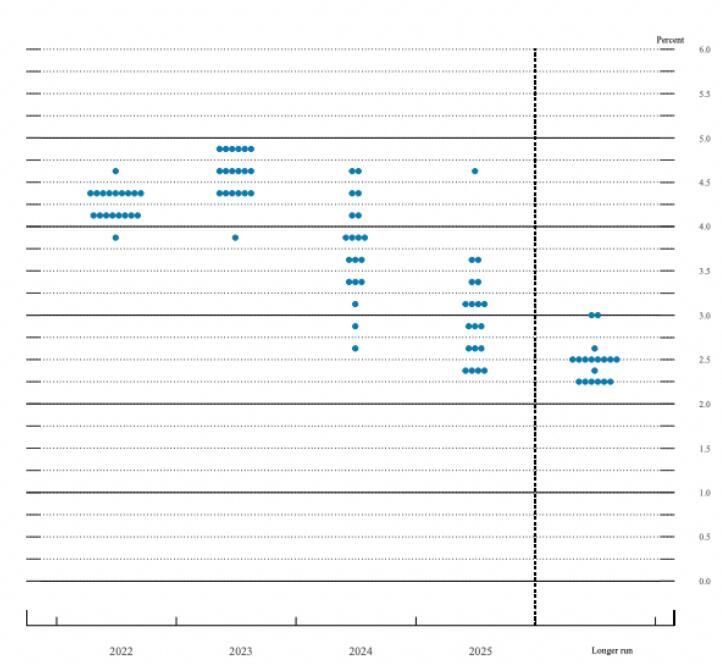

美联储点阵图显示

美联储点阵图中值显示,2023、2024年底联邦基金利率预期中值分别为4.6%,3.9%(6月预期分别为3.8%、3.4%)。美联储点阵图中值显示,预计2024年前美联储不会降息。

美联储点图显示,官员们对于2022年和2023年的收紧力度存在分歧。市场评论指出,美联储通过点阵图向市场发出强烈信号——未来的加息会更高幅度,持续更久。

美联储决议公布前后加息概率的变化

据CME“美联储观察”:美联储今日加息75个基点的概率为84.0%,加息100个基点的概率为16.0%;到11月份累计加息125个基点的概率为29.6%,累计加息150个基点的概率为60.0%,累计加息175个基点的概率为10.4%。

据CME“美联储观察”:美联储11月加息至3.50%-3.75%区间的概率为29.6%,加息至3.75%-4.00%区间的概率为60%,加息至4.00%-3.25%区间的概率为10.4%,加息至4.25%-4.50%区间的概率为0%;

12月加息至3.75%-4.00%区间的概率为5.6%,加息至4.00%-4.25%区间的概率为35.3%,加息至4.25%-4.50%区间的概率为50.7%,加息至4.50-4.75%区间的概率为8.4%。

机构评论美联储9月决议

机构评美联储利率决议:美联储主席鲍威尔希望,预期的利率路径将发挥作用,使他能够避免类似保罗·沃尔克的行动带来的高昂成本,包括10.8%的失业率。但这些预测确实表明,在美联储努力遏制通胀、防止鲍威尔所说的更糟糕结果出现之际,美国人将面临一些痛苦。

机构评美联储利率决议:美联储的预测显示对软着陆的信心正在减弱。根据决策者周三公布的预测,将通胀率降至2%目标的积极举措将需要数年时间才能完成,其代价是失业率明显上升,经济增长放缓。政策制定者周三发布的预测对所谓的“软着陆”前景构成了质疑。

机构评美联储利率决议:美联储点状图显示的最终利率比我们预期的高出25个基点,因此条件反射式的熊市趋平对我们来说并不意外。我们仍预计两年期/10年期国债收益率曲线将至少倒挂60个基点。点状图的利率预期中值升高,向我们发出的信号是,美联储致力于抗击通胀的使命,因此,如果在此之前通胀没有继续下降,12月的预测可能会略高。

机构评美联储利率决议:所有的注意力都集中在对2022年和2023年的利率预测上,但我对点状图中2024年和2025年的显著分歧感兴趣。一些FOMC官员预计2024年将降息约100个基点,2025年将进一步降息。较长期预期基本相同(这并不令人惊讶),委员会中约有三分之一的人认为到2025年底将降息到2.5%的范围。

机构评美联储利率决议:美联储的点阵图是鹰派的。美联储发出的信号是最终利率是4.6%,市场很快就对这一利率进行了重新定价。重要的是,美联储还暗示今年将再加息125个基点,市场预计11月将加息75个基点,12月将加息50个基点。我们预计鲍威尔在新闻发布会上发布会有类似的鹰派论调。美联储正致力于降低通胀,并将隔夜拆借利率升至限制性区间。

机构评美联储利率决议:美联储官员要么是认为加息影响将需要更长的时间才能渗透到经济中,要么是认为核心通胀的某些因素将更难抑制。

机构评美联储利率决议:尽管美联储对通胀的预期与6月份相比没有太大变化,但美联储官员预计货币政策将走更加强硬的路线。今年6月,官员们预计年底的基金利率为3.4%,而现在他们预计为4.4%,而新的目标区间为3%-3.25%。预计明年利率有一定上升空间至4.6%,但预计2024年将小幅下调,2025年将降至2.9%。

标题:FED如期升息75基点未来或加速升息步伐,金价短线下挫16美元

地址:frqr.cn/article/91.html

![]() 2022-09-27 08:35:41

2022-09-27 08:35:41

![]() 2022-09-27 08:35:41

2022-09-27 08:35:41