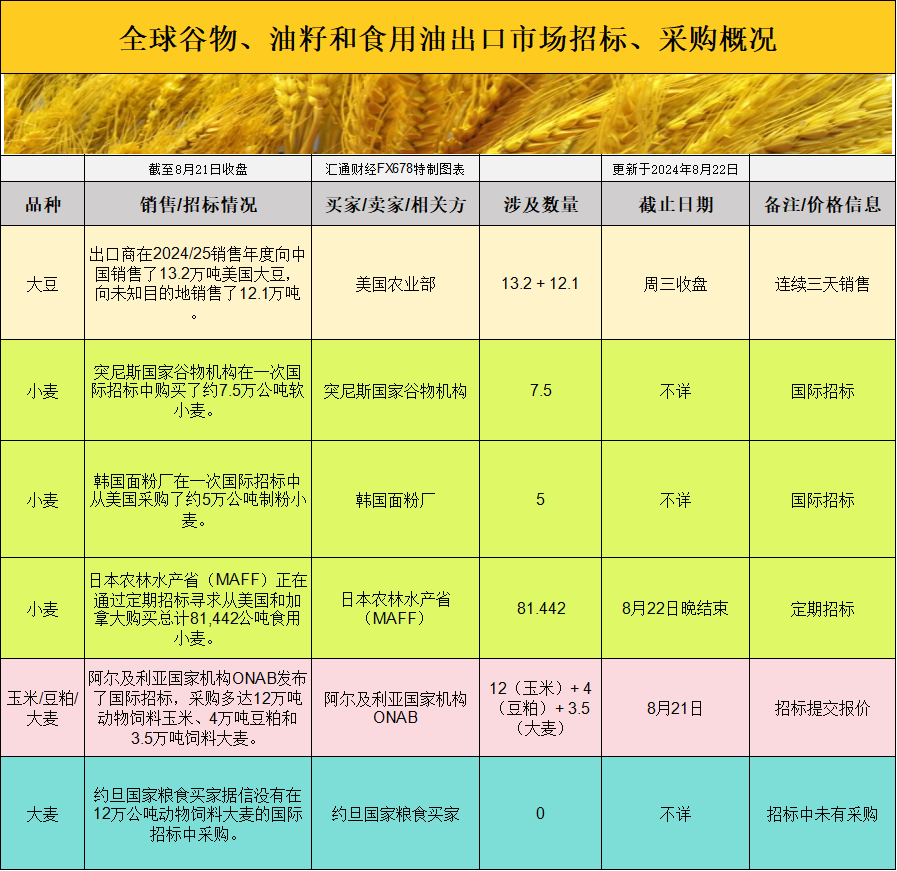

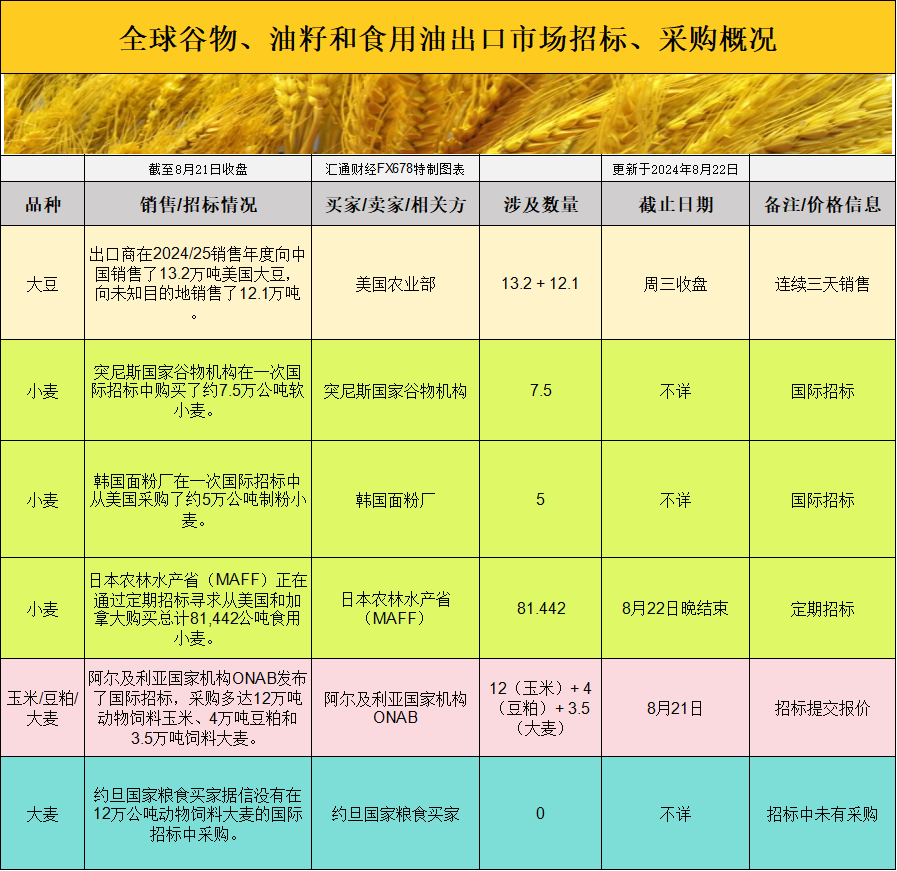

汇通财经APP讯——大豆市场迎来新动态,美国农业部连续三天确认对中国的大豆销售,总销量达25.3万吨,显示需求复苏。现货市场CIF报价坚挺,基差受供应链压力影响。豆粕市场基差稳定,新供应上市或影响基差。豆油市场受国际需求波动影响,美国豆油出口面临挑战。小麦市场稳定,国际采购支撑价格。玉米市场分化,局部产量高但全球供应充足,价格承压。谷物市场整体表现多样,需关注全球供应链及采购动态。

大豆市场分析

近期大豆市场的动态尤为值得关注。美国农业部连续三天确认对中国的大豆销售,尤其是在2024/25销售年度,总共销售了13.2万吨,这表明中国对美国大豆的需求正在恢复。分析指出,近期美元的疲软使得美国大豆对国际买家更具吸引力,这也是中国需求增加的原因之一。值得注意的是,中国作为全球最大油籽进口国,对市场的影响不容小觑。

在现货市场方面,墨西哥湾的CIF大豆驳船报价与CBOT 11月SX24大豆期货价格持平,溢价约65美分,9月份的报价略有下降,但依然表现强劲。基差动态反映出供应链压力依旧存在,特别是在密西西比河运输受限的情况下,驳船运价上升支撑了基差。

美国国内方面,大豆现货基差由于供应充足和需求疲软,整体表现下滑。部分加工厂如伊利诺伊州迪凯特的加工商现货基础报价每蒲式耳下调10美分,这也与市场预期的秋季大丰收形成呼应,市场供应压力短期内或将持续。

豆粕市场分析

豆粕市场基差走势相对稳定,但部分地区表现出坚挺迹象,尤其是在墨西哥湾地区,南美豆粕溢价上涨和驳船运费上升对基差形成支撑。随着新豆粕的上市,预计未来几周豆粕供应将增加,这可能对基差造成下行压力。

美国农业部即将公布的出口销售数据对市场影响颇大。根据路透社的调查,分析师预计截至8月15日当周,2023/24季豆粕净出口销量为5万至25万吨,2024/25季豆粕净出口销量为5万至30万吨。如果销售数据符合预期,市场可能继续维持当前基调,但若超出预期,可能会推动基差进一步上行。

豆油市场分析

目前豆油市场的关注点主要集中在国际需求的波动上。虽然素材中没有直接提及豆油的具体数据,但豆粕和大豆市场的基差变化,以及全球经济动荡带来的需求波动,都是影响豆油价格的关键因素。由于南美供应的竞争力增强,美国豆油出口或将面临挑战,基差可能出现调整。

小麦市场分析

小麦市场近期波动不大,现货基差相对稳定。突尼斯国家谷物机构购买了约7.5万公吨软小麦,韩国面粉厂从美国采购了约5万公吨制粉小麦,这些国际采购活动支撑了小麦市场的价格。

值得关注的是,加拿大铁路停运的潜在风险可能对小麦供应链造成扰动,若中断时间较长,部分出口需求可能转移至美国,这将直接推高美国小麦的基差。

此外,日本农林水产省正在进行的小麦招标也是市场关注的焦点。若最终成交量较大,将进一步支撑市场价格,短期内小麦基差或有上升空间。

玉米市场分析

玉米市场目前呈现出一定的分化。虽然爱荷华州的玉米产量预期普遍高于平均水平,但整体市场基调仍然偏疲软。此次对爱荷华州的作物巡查数据显示,中西部第4区玉米产量为195.86蒲式耳每英亩,高于去年的168.71和三年平均值183.54,这表明局部地区的生产潜力依然较强。

然而,全球供应的充足,以及对中国需求的担忧,使得玉米价格承压。尽管墨西哥湾的CIF玉米驳船报价上涨,但市场整体的基差表现并不强劲。

国内现货市场方面,虽然部分加工商对即时到货的玉米提供溢价,但整体基调偏疲软。芝加哥地区一家玉米加工商的报价显示,对8月25日前到货的谷物报价较月底前高出10美分,这也表明短期供应压力尚未完全缓解。

在全球市场方面,阿尔及利亚发布了采购多达12万吨动物饲料玉米的国际招标,这对玉米市场形成一定的需求支撑。虽然整体基调疲软,但全球采购活动仍然是支撑市场的重要因素。

综上所述,当前谷物市场整体表现分化。大豆市场在中国需求增加的支撑下,基差表现相对坚挺;豆粕市场受即将到来的供应压力影响,短期内可能维持疲软基调;小麦市场则因国际采购活动的支撑,基差表现稳定,且未来可能因供应链风险而走强;玉米市场受全球供应压力影响,表现相对疲软,但局部地区的采购活动仍为市场提供了一定支撑。未来市场走势仍需密切关注全球供应链的变化及国际采购动态。

标题:国际交易风向:全球采购动向如何推动期货市场走向?

地址:frqr.cn/article/9982.html

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02